Σκαλίσαμε μέσω του Κτηματολογίου τους τίτλους ιδιοκτησίας των ακινήτων του χαρτοφυλακίου κόκκινων δανείων Pillar που εκποιήθηκαν την τελευταία πενταετία σε πλειστηριασμούς και ανακαλύψαμε ποιος τελικά παίρνει τα σπίτια του κοσμάκη. Το δεύτερο μέρος της πολύμηνης έρευνας του Reporters United.

Editing: Χριστόφορος Κάσδαγλης

Εικονογράφηση: Spoovio

Συνεχίζοντας την αποκωδικοποίηση του μηχανισμού με τον οποίο «απαλλοτριώνονται» τα σπίτια των υπερχρεωμένων νοικοκυριών, σαρώσαμε ενδελεχώς την επίσημη ηλεκτρονική πλατφόρμα πλειστηριασμών του ελληνικού κράτους eauction.gr, ξεχωρίζοντας και αναλύοντας όσα στοιχεία αφορούν το χαρτοφυλάκιο κόκκινων δανείων Pillar της Eurobank για το διάστημα Μάρτιος 2019 – Ιανουάριος 2024.

Σχετικά με τα ακίνητα που ανήκαν στο χαρτοφυλάκιο της Pillar, διενεργήθηκαν 4.820 εγγραφές / πλειστηριασμοί, από τους οποίους οι 3.099 αφορούν μοναδικές ιδιοκτησίες. Με άλλα λόγια, τα υποθηκευμένα ακίνητα που έχουν βγει στο σφυρί είναι 3.099, απλώς κάποια από αυτά εκπλειστηριάστηκαν πάνω από μία φορά – κι έτσι προκύπτει μεγαλύτερος αριθμός πλειστηριασμών.

Υπενθυμίζουμε ότι η μεγάλη πλειοψηφία των εκπλειστηριασμένων ακινήτων του Pillar είναι οικιστικά ακίνητα, δηλαδή σπίτια – τα περισσότερα εκ των οποίων βρίσκονται στην Αττική, είναι μικρότερα των 90 τ.μ. και παλαιότερα των 40 ετών. Από τους 364 ολοκληρωμένους πλειστηριασμούς, οι 260, δηλαδή οι επτά στους 10, αφορούν κατοικίες. Από τις 260 κατοικίες, οι 166 βρίσκονται στην Αττική.

Από τις 3.099 ιδιοκτησίες του χαρτοφυλακίου Pillar, οι 405 (13%) πέρασαν σε νέους ιδιοκτήτες. Δηλαδή ο πλειστηριασμός ολοκληρώθηκε με επιτυχία και η ιδιοκτησία άλλαξε ιδιοκτήτη.

Όπως αναφέραμε στο προηγούμενο ρεπορτάζ μας, η Eurobank σε απάντηση που μας έστειλε σημείωνε ότι από όλους τους πλειστηριασμούς του χαρτοφυλακίου Pillar, 974 «έχουν καταλήξει τελικά σε επιτυχία» και αντιστοιχούν σε 426 οριζόντιες ιδιοκτησίες οι οποίες «κατά εκτίμηση» σύμφωνα με τα τελευταία στοιχεία της αντιστοιχούν σε περίπου 150 ακίνητα.

Δηλαδή, σύμφωνα με την τράπεζα, μεγαλύτερος αριθμός οριζόντιων ιδιοκτησιών (426) άλλαξε χέρια από ό,τι εντοπίσαμε στο ρεπορτάζ μας (405), κάτι που μπορεί ενδεχομένως οφείλεται στο ότι τα δικά μας στοιχεία σταματούν τον Ιανουάριο του 2024.

Γιάννης κερνάει, Γιάννης πίνει

Η έρευνα στο Κτηματολόγιο εντόπισε τα λεπτομερή δεδομένα ιδιοκτησίας (όνομα και ΑΦΜ του νέου ιδιοκτήτη, ημερομηνία αγοράς κτλ) για τα 243 από τα ακίνητα που άλλαξαν χέρια. Για τα υπόλοιπα 162 δεν εντοπίσαμε στοιχεία, είτε λόγω έλλειψης κτηματογράφησης είτε λόγω λανθασμένων κωδικών καταχώρησης στο Κτηματολόγιο που αναγράφονται στο σύστημα του e-auction.gr.

|

Απόσπασμα βάσης ακινήτου που πλειστηριάστηκε και αγοράστηκε από την Pillar. Πηγή: Εθνικό Κτηματολόγιο. |

Ο μεγαλύτερος αγοραστής είναι η Pillar Estate Κτηματική, στην ιδιοκτησία της οποίας πέρασαν τα 41 απ’ αυτά, δηλαδή το 1/6. Παραμένει αδιευκρίνιστο αν και πόσα ακόμα από τα υπόλοιπα 162, για τα οποία δεν βρέθηκαν στοιχεία.

Η συντριπτική πλειοψηφία αυτών των ακινήτων (34 στα 41) εκπλειστηριάστηκαν μόνο μία φορά. Δηλαδή η Pillar τα χτύπησε κατευθείαν. Δεν πρόκειται για ακίνητα που είχαν μείνει στο ράφι περιμένοντας αγοραστή. Πέντε από τα 41 ακίνητα εκπλειστηριάστηκαν δύο φορές και δύο ακίνητα τέσσερις φορές μέχρι να τα αγοράσει τελικά η Pillar.

Τι σημαίνει αυτό; Όταν, για παράδειγμα, ένας πλειστηριασμός αποβεί άγονος, διεξάγεται εντός 30 ημερών νέος για το ίδιο ακίνητο, με τιμή εκκίνησης ίση προς το 80% της αρχικής. Σε περίπτωση που και ο νέος πλειστηριασμός αποβεί άγονος, επαναλαμβάνεται μέσα σε 30 ημέρες, με τιμή εκκίνησης στο 65% της αρχικής. Αυτή η διαδικασία οδηγεί σε πολλαπλές καταχωρήσεις για το ίδιο ακίνητο, καθώς κάθε πλειστηριασμός καταχωρείται ξεχωριστά.

Η κλιμακωτή μείωση της τιμής προσφοράς για τους άγονους πλειστηριασμούς ορίστηκε με αλλαγή του κώδικα Πολιτικής Δικονομίας το 2021 – μέχρι τότε η τιμή μειωνόταν μόνο με δικαστική απόφαση.

Κι εδώ ευνοείται ο δανειστής και ο πλειοδότης, καθώς, όπως επισημαίνουν νομικοί, εάν ο ενδιαφερόμενος πλειοδότης ενημερωθεί πως δεν υπάρχουν άλλοι πλειοδότες, «είναι πιθανό να αναμένει την κήρυξη των δύο πρώτων πλειστηριασμών άγονων ώστε να πλειοδοτήσει στον τρίτο κατά σειρά πλειστηριασμό, όπου η τιμή αυτομάτως θα είναι αρκετά μειωμένη.

»Κατ’ αυτόν τον τρόπο, ο οφειλέτης τελικά θα απολέσει το περιουσιακό του στοιχείο σε χαμηλότερη τιμή, με κίνδυνο να συνεχίζει να οφείλει στον δανειστή του -συνήθως πιστωτικό ίδρυμα- αν το εκπλειστηρίασμα δεν έχει καλύψει το ποσό της οφειλής». Δηλαδή και χάνει ο οφειλέτης το ακίνητό του κοψοχρονιά, και οι δανειστές εξακολουθούν να απαιτούν από αυτόν ολόκληρο το κεφάλαιο. Σε μια παράλληλη ανάγνωση, ο οφειλέτης πληρώνει και τα «σπασμένα» της έλλειψης ρευστότητας της αγοράς.

Από τα 41 ακίνητα, τα 27 είναι κατοικίες, τα οκτώ αποθήκες, τα πέντε πάρκινγκ, και ένα είναι επαγγελματικός χώρος.

Για 37 από τα 41 ακίνητα που αγόρασε, η Pillar Estate έδωσε μόνο ένα ευρώ πάνω από την τιμή εκκίνησης του πλειστηριασμού και για ένα ακίνητο έδωσε 1,67 ευρώ πάνω από την τιμή εκκίνησης. Τα στοιχεία αυτά επιβεβαιώνουν τις πληροφορίες μας, σύμφωνα με τις οποίες αν ένα ακίνητο κατοχυρώνεται στην τιμή εκκίνησης ή λίγο παραπάνω από αυτήν, το έχει πάρει η τράπεζα ή το fund- επενδυτής κόκκινων δανείων στα χέρια των οποίων βρίσκεται ως ενέχυρο.

Για τα τρία ακίνητα που απομένουν, το ποσό κατακύρωσης δεν είναι διαθέσιμο, γιατί εκπλειστηριάστηκαν παλαιότερα, όταν στην πλατφόρμα το ποσό κατακύρωσης δεν αναφερόταν.

Στα αρχικά ερωτήματα που απευθύναμε στη Eurobank, μας απάντησε ότι από τα ακίνητα του χαρτοφυλακίου Pillar που εκπλειστηριάστηκαν μεταξύ Μαρτίου 2019 – Μαρτίου 2024 με επιτυχία, «περί τα 70 ακίνητα κατακυρώθηκαν από την αρχή σε τρίτους αγοραστές (φυσικά πρόσωπα), ενώ περίπου 60 ακίνητα τα απέκτησε αρχικά η Pillar Estate μέσω του πλειστηριασμού, διότι δεν υπήρξε ενδιαφέρον από τρίτους αγοραστές εκείνη τη χρονική στιγμή».

Σε δε μεταγενέστερη απάντησή της με επικαιροποιημένα στοιχεία, διευκρίνισε ότι τελικά η Pillar Estate έχει αγοράσει 62 από τα εκπλειστηριασμένα ακίνητα. (Ολόκληρες οι απαντήσεις της Eurobank εδώ.)

Η Eurobank Holdings, παρότι μοναδικός μέτοχος της Pillar Estate Κτηματικής, και παρότι ο όμιλος εξακολουθεί να κατέχει τα Class A ομόλογα του χαρτοφυλακίου Pillar, δεν ελέγχει την εταιρεία που συστήθηκε για να αποκτά ακίνητα του Pillar σε πλειστηριασμούς.

Στις ερωτήσεις μας απάντησε και η Τράπεζα της Ελλάδας, σημειώνοντας μεταξύ άλλων ότι «οι διαχειριστές πιστώσεων υποχρεούνται να εφαρμόζουν Πολιτική σύγκρουσης συμφερόντων, η οποία περιλαμβάνει διαδικασίες για την αναγνώριση και την αντιμετώπιση συγκρούσεων συμφερόντων» και ότι διενεργούνται επιτόπιοι έλεγχοι γι’ αυτό. (Όλες οι απαντήσεις της ΤτΕ εδώ.)

Το υπουργείο Οικονομικών και η QQuant (ο νυν servicer του χαρτοφυλακίου Pillar που ανήκει στον όμιλο Qualco του οποίου βασικός μέτοχος είναι η Pimco) δεν απάντησαν στις ερωτήσεις που τους στείλαμε, στο πλαίσιο του ρεπορταζ. Σε περίπτωση που λάβουμε άλλη απάντηση μετά τη δημοσίευση, θα τη δημοσιεύσουμε αμέσως.

Το γεγονός ότι, από την άλλη, η Eurobank επιβεβαιώνει ότι στην Pillar Estate κατέληξαν αρχικά περισσότερα ακίνητα από όσα η έρευνά μας εντόπισε (62 έναντι 41) αποδίδεται στο γεγονός ότι, όπως αναφέρουμε στη μεθοδολογία της έρευνας στο τέλος του κειμένου, στην πράξη καταφέραμε να συγκεντρώσουμε πληροφορίες μόνο για τα 243 από τα 405 ακίνητα που αναζητήσαμε, απόκλιση η οποία οφείλεται είτε σε απουσία δεδομένων λόγω έλλειψης κτηματογράφησης είτε σε λανθασμένους Κωδικούς Αριθμούς Εθνικού Κτηματολογίου (ΚΑΕΚ) που αναγράφονται στο σύστημα του e-auction.gr.

Τέλος, ο ισχυρισμός της τράπεζας ότι τα εκπλειστηριασμένα ακίνητα αγοράστηκαν από την ίδια την Pillar Estate «διότι δεν υπήρξε ενδιαφέρον από τρίτους αγοραστές εκείνη τη χρονική στιγμή» απλώς δεν ισχύει: Όπως αναφέρθηκε ήδη, η συντριπτική πλειοψηφία αυτών των ακινήτων εκπλειστηριάστηκε μόνο μία φορά, που σημαίνει ότι Pillar Estate τα χτύπησε με την πρώτη.

Στην απάντησή της η Eurobank επίσης σημειώνει πως αργότερα για 30 από τα ακίνητα που αγόρασε η Pillar Estate «εκδηλώθηκε ενδιαφέρον από τρίτους αγοραστές (φυσικά πρόσωπα) στους οποίους και μεταπουλήθηκαν».

Στα δεδομένα μας εντοπίσαμε μόνο τρεις μεταπωλήσεις από την Pillar Estate Κτηματική σε τρίτους αγοραστές (φυσικά πρόσωπα).

Σε κάθε περίπτωση, γεγονός παραμένει ότι συγκεκριμένος αριθμός ακινήτων περιήλθε στα χέρια της Pillar Estate Κτηματικής. Ποιοι βρίσκονται τελικά όμως πίσω από τη συγκεκριμένη εταιρεία; Με άλλα λόγια, σε ποια χέρια έχουν καταλήξει τα ακίνητα;

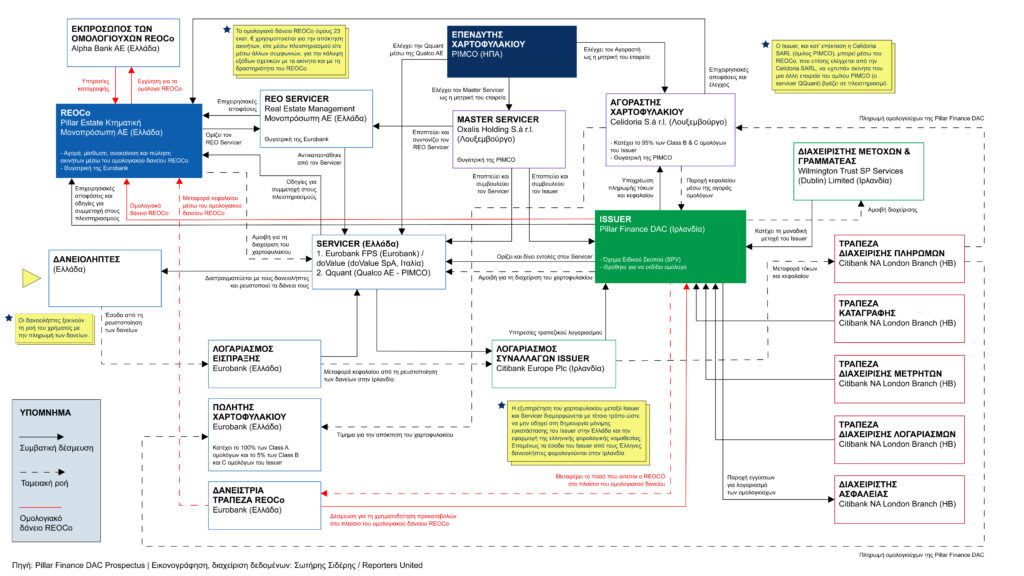

Όπως αναφέρεται στο προηγούμενο ρεπορτάζ μας, η Pillar Estate Κτηματική Μονοπρόσωπη AE [o REOCo] ιδρύθηκε στις 7 Ιουνίου 2019, με αρχικό κεφάλαιο 25.000 ευρώ και σκοπό τη δραστηριοποίηση στην αγορά του real estate – δηλαδή στην απόκτηση, ανάπτυξη και εκμετάλλευση ακινήτων. Οι μετοχές της εταιρείας κατέχονται κατά 100% από τη Eurobank Ergasias Υπηρεσιών και Συμμετοχών Ανώνυμη Εταιρεία – Eurobank Holdings.

Eurobank: Ιδιοκτήτης χωρίς ιδιοκτησία

Σ’ αυτό το σημείο εμφανίζεται ένας αστερίσκος που λέει πολλά: Σύμφωνα με τις οικονομικές καταστάσεις της Pillar Estate Κτηματικής, η «Eurobank Holdings δεν μπορεί, όμως, να επηρεάσει τις βασικές δραστηριότητες της Εταιρείας. Ο λόγος είναι ότι τον Σεπτέμβριο 2019 ολοκληρώθηκε η πώληση του 95% των τίτλων ενδιάμεσης και χαμηλής διασφάλισης της Pillar DAC στην Celidoria SA RL, μια οντότητα που ελέγχεται από την παγκόσμια εταιρεία διαχείρισης επενδύσεων Pimco». Η ίδια προσθέτει: «Με την ολοκλήρωση της συναλλαγής, τον Σεπτέμβριο του 2019, ο Όμιλος Eurobank έπαψε να έχει τον έλεγχο της Εταιρείας και να την ενοποιεί [σ.σ.: η ενοποίηση οικονομικών καταστάσεων είναι η λογιστική μέθοδος με την οποία οι οικονομικές καταστάσεις της μητρικής εταιρείας και των θυγατρικών της παρουσιάζονται σαν να επρόκειτο για μία εταιρεία, μέσω της ενσωμάτωσης των περιουσιακών στοιχείων, των εσόδων, των εξόδων και των ταμειακών ροών των εκάστοτε ενοποιούμενων εταιρειών στις οικονομικές καταστάσεις της μητρικής], μεταφέροντας όλα τα οφέλη και τους κινδύνους στην Celidoria SA RL, καθώς ο Όμιλος Eurobank δεν διαθέτει πλέον κανένα δικαίωμα ψήφου ή δικαιώματα που να απορρέουν από συμβατικές συμφωνίες που να της δίνουν τη δυνατότητα να κατευθύνει τις σχετικές δραστηριότητες του επενδυτή.

»O Όμιλος Eurobank δεν μπορεί να ορίζει τον REO Servicer, ο οποίος λαμβάνει όλες τις κρίσιμες επιχειρησιακές αποφάσεις της Εταιρείας σχετικά με την άσκηση των δραστηριοτήτων της ούτε να επηρεάσει το πλάνο και τις πολιτικές της Εταιρείας που διαμορφώνουν τις ταμειακές της ροές».

Με απλά λόγια, δηλώνεται ότι η Eurobank Holdings, παρότι μοναδικός μέτοχος της Pillar Estate Κτηματικής, και παρότι ο όμιλος εξακολουθεί να κατέχει τα Class A ομόλογα του χαρτοφυλακίου Pillar (τα “καλύτερα” δηλαδή από τα κόκκινα δάνεια, τα οποία κυρίως είναι εξασφαλισμένα με υποθήκες), δεν ελέγχει την εταιρεία που συστήθηκε για να αποκτά ακίνητα του Pillar σε πλειστηριασμούς.

Κι εδώ ανακύπτει ένα καίριο ερώτημα με ενδιαφέρουσες συνέπειες: Πώς γίνεται η Pillar Estate Κτηματική να ελέγχεται από τη Celidoria-Pimco ενώ είναι αδελφή εταιρεία της Eurobank, και η Eurobank Holdings είναι ο μοναδικός της μέτοχος;

Επειδή όλο αυτό ισοδυναμούσε στα μάτια μας με ανώτερα μαθηματικά, χρειάστηκε να καταφύγουμε στα φώτα του Νίκου Στραβελάκη, οικονομολόγου και διδάσκοντα στο ΕΚΠΑ. «Είναι ένα ολόκληρο παιχνίδι όπου όλες οι τράπεζες προσπαθούν να διαχωρίσουν με κάποιον τρόπο τη διαχείριση από τον έλεγχο. Επειδή η πώληση των ομολόγων χαμηλής εξασφάλισης μπορεί να έχει γίνει σε τιμές πάρα πολύ χαμηλές, για να μη γράψουν τη ζημιά έχουν κάνει έναν λογιστικό ελιγμό: Η τράπεζα δεν εμφανίζεται ως πωλητής των δανείων, πωλητής εμφανίζεται μια εταιρεία συμμετοχών που είναι μητρική της τράπεζας [σ.σ.: η Eurobank Holdings, που είναι εισηγμένη στο Χρηματιστήριο Αθηνών]. Έτσι η όποια ζημιά περνάει στην εταιρεία συμμετοχών και δεν επηρεάζεται η κεφαλαιακή επάρκεια της τράπεζας».

Βήμα 1ο: Στήσιμο αλυσίδας εταιρειών

Τα ομόλογα χαμηλής διασφάλισης αρχικής ονομαστικής αξίας 645.398.000 ευρώ εκδόθηκαν από την Pillar DAC στο 1 ευρώ (ενημερωτικό δελτίο, σελ. 1).

Επιπλέον, το 2020 η Τράπεζα Eurobank Ergasias AE μετονομάστηκε σε Eurobank Holdings και ταυτόχρονα δημιουργήθηκε μια νέα εταιρική οντότητα, η Τράπεζα Eurobank ΑΕ, 100% θυγατρική της Eurobank Holdings. H Eurobank Holdings διατηρεί, σύμφωνα με την ιστοσελίδα της, δραστηριότητες και περιουσιακά στοιχεία που δεν αφορούν την κύρια τραπεζική δραστηριότητα αλλά τον στρατηγικό σχεδιασμό της διαχείρισης μη εξυπηρετούμενων δανείων και την παροχή υπηρεσιών προς θυγατρικές του ομίλου και τρίτους.

Έχουν όμως κάνει κι έναν δεύτερο λογιστικό ελιγμό, κατά τον κ. Στραβελάκη: «Χρησιμοποιώντας κάποια πολύ ραφιναρισμένη διάταξη των διεθνών λογιστικών προτύπων, ότι αν δεν έχω τον έλεγχο μπορώ να μην ενοποιώ [σ.σ.: τις λογιστικές καταστάσεις της θυγατρικής εταιρείας στη μητρική], παύουν να ενοποιούν την εταιρεία στη Holdings. Με αυτόν τον τρόπο, εάν έχουν πουλήσει στην Pimco τσάμπα τα δάνεια δεν γράφουν τη ζημιά, γιατί δεν ενοποιούν πλέον την εταιρεία. Συνεχίζουν λοιπόν να έχουν μια συμμετοχή που κάνει 100, την οποία εμφανίζουν στην αξία κτήσης που είναι 100, χωρίς να δείχνουν τις μεταβολές στην καθαρή θέση της εταιρείας, δηλαδή στα ίδια κεφάλαια της εταιρείας. Στην ουσία, λοιπόν, ενδέχεται με αυτόν τον τρόπο να κρύβουν ζημιές».

«Και το τρίτο στοιχείο είναι ότι η Eurobank παραμένει μέτοχος. Δηλαδή μετέφερε τα assets και παρέμεινε μέτοχος χωρίς να καταγράφονται πουθενά τα αποτελέσματα της αγοραπωλησίας! Ούτε το κέρδος ούτε η ζημιά».

Ο κ. Στραβελάκης θεωρεί ότι όλο αυτό μπορεί να συμβαίνει «για να καλυφθεί ότι ο εκπλειστηριαστής είναι την ίδια ώρα και ο πλειοδότης!».

Οπότε, «αν αύριο το πρωί σου βγάλω εσένα το σπίτι στο σφυρί και σου το πάρω για ένα κομμάτι ψωμί δεν θα φταίω εγώ, θα φταίει η Pimco ή ο όποιος διαχειριστής της Pillar. Γιατί εγώ δεν παίρνω πλέον απόφαση για τίποτα, είμαι ένα innocent party [σ.σ.: ανυπαίτιος], ένας τρίτος. Υπάρχει βέβαια μια μικρή λεπτομέρεια: είναι όλες οι μετοχές δικές μου. Επίσης, μπορεί να γράψω κέρδη ή ζημιές, αλλά δεν έχω πάρει εγώ τις αποφάσεις».

Σε τελική ανάλυση, αν ήταν η Eurobank Holdings να εκχωρήσει συμβατικά όλα τα μετοχικά δικαιώματα (όχι τις μετοχές) της Pillar Estate Κτηματικής στη Celidoria, τότε γιατί μπήκε στη διαδικασία να ιδρύσει την εταιρεία, αν όχι για τον λόγο που περιγράφει ο κ. Στραβελάκης;

Θέσεις και χρήσεις των πλειστηριαζόμενων ακινήτων του χαρτοφυλακίου Pillar (σ.σ. ΔΕΙΤΕ ΕΔΩ τον σχετικό διαδραστικό πίνακα)

Βήμα 2ο: Μαγείρεμα κερδών και ζημιών

Εντωμεταξύ, η Pillar Estate Κτηματική εμφανίζεται ζημιογόνος. Σύμφωνα με τις οικονομικές της καταστάσεις, το 2021 τα καθαρά αποτελέσματα προ φόρων της Pillar Estate Κτηματικής ήταν ζημίες ύψους 657.822 ευρώ.

Το 2020 ήταν ζημίες ύψους 361.482 ευρώ.

Το 2021, το σύνολο των ιδίων κεφαλαίων της εταιρείας (η περιουσιακή της θέση κατόπιν αφαιρέσεως δανείων και χρεώσεων που την επιβαρύνουν) ήταν αρνητικό κατά 1.026.548 ευρώ. Το 2020 ήταν επίσης αρνητικό κατά 358.396 ευρώ.

Πώς γίνεται μια εταιρεία με αρχικό μετοχικό κεφάλαιο μόλις 25.000 ευρώ να έχει αγοράσει (τουλάχιστον) 41 ακίνητα κατά την έρευνά μας, 62 σύμφωνα με τις απαντήσεις της Eurobank, μέσα σε τεσσεράμισι χρόνια από την ίδρυσή της, ενώ γράφει τόσο μεγάλες και αυξανόμενες ζημίες στα καθαρά αποτελέσματα και στα ίδια κεφάλαια της; Δεν θα έπρεπε να έχει βάλει λουκέτο;

Βήμα 3ο: Επιλήψιμος δανεισμός

Σύμφωνα με τις οικονομικές της καταστάσεις για το 2021, η εταιρεία «δεν αντιμετωπίζει πρόβλημα ρευστότητας για το λόγο ότι, με το ομολογιακό δάνειο που έχει συνάψει, μπορεί να καλύπτει εκτός άλλων όλα τα γενικά έξοδα που σχετίζονται με τη δραστηριότητα της, ενώ καλύπτει τις υποχρεώσεις της προς το ελληνικό δημόσιο και προς όλους τους προμηθευτές της».

«Επιπλέον, λαμβάνοντας υπόψη ότι η Εταιρεία ελέγχεται από την Celidoria SA RL, η οποία με τη σειρά της ελέγχεται από την παγκόσμια εταιρεία διαχείρισης επενδύσεων Pimco με πάνω από $1,78 τρισεκατομμύρια περιουσιακά στοιχεία υπό διαχείριση, και καθώς αποτελεί σημαντικό μέρος του project της τιτλοποίησης του χαρτοφυλακίου Pillar, χωρίς την Εταιρεία δεν μπορεί να υλοποιηθούν οι στόχοι της τιτλοποίησης».

Το συνολικό ύψος του ομολογιακού δανείου ήταν 23.000.000 ευρώ. Το ποσό που είχε εκταμιευθεί μέχρι τις 20.04.2023 ήταν 6.735.000 ευρώ.

Ποιος δανείζει τέτοιο δυσθεώρητο ποσό σε εταιρεία με αρχικό μετοχικό κεφάλαιο 25.000, που επιπλέον καταγράφει ζημίες και αρνητικά ίδια κεφάλαια; «Κανένας φυσιολογικός δανειστής», αποφαίνεται ο κ. Στραβελάκης.

Καταρχάς, ήδη στο ενημερωτικό δελτίο της Pillar (σελ. 194) καταγραφόταν ότι ο REOCο «θα χρησιμοποιεί τις εισπράξεις από τα ομολογιακό δάνεια (α) για να κάνει προσφορές για περιουσιακά στοιχεία σε πλειστηριασμούς ή για να αγοράζει περιουσιακά στοιχεία ως μέρος μιας φιλικής διευθέτησης…».

Στις οικονομικές καταστάσεις του 2021 της Pillar Estate Κτηματικής αναφέρεται ότι η «εκταμίευση ποσών μέσω του Ομολογιακού Δανείου πραγματοποιείται στα πλαίσια συγκεκριμένου μηχανισμού όπως έχει συμφωνηθεί μεταξύ των εμπλεκόμενων μερών. Συγκεκριμένα, όταν η Εταιρεία αιτείται οποιαδήποτε εκταμίευση ποσού στα πλαίσια του Ομολογιακού Δανείου, η Pillar Finance DAC υποχρεούται να μεταφέρει στην δανείστρια τράπεζα (“Τράπεζα Eurobank” ή “Τράπεζα”) το αντίστοιχο ποσό έτσι ώστε η τελευταία να το εκταμιεύσει στην Εταιρεία. Ο αντισυμβαλλόμενος στην δανειακή σύμβαση είναι η Alpha Bank, ως εκπρόσωπος των ομολογιούχων. Σε κάθε τέτοια εκταμίευση, η Pillar Finance DAC αποκτά τα δικαιώματα και τις απαιτήσεις της Τράπεζας έναντι της Εταιρείας. Το Ομολογιακό Δάνειο δεν χρηματοδοτείται από την Τράπεζα, αλλά από τον σχετικό αποθεματικό λογαριασμό που ανήκει στην Pillar Finance DAC».

Η Pillar DAC όμως έχει πουλήσει το 100% των ομολόγων του Pillar στη Eurobank και την Celidoria-Pimco. Από ποιον λοιπόν και γιατί χρηματοδοτείται ο «αποθεματικός λογαριασμός»;

«Τι σημαίνει αποθεματικός λογαριασμός;», αναρωτιέται ο κ. Στραβελάκης. «Όλα αυτά είναι νομικίστικες τρίπλες για να κρύψουν μια πραγματικότητα πίσω από πομπώδεις εκφράσεις… Έχουν στήσει 3-4 εταιρείες για να γίνει η αγορά “εσωτερική”. Πρόκειται για ένα πλέγμα συναλλαγών, μέσω του οποίου στην ουσία πάνε να βάλουν στο χέρι τα ακίνητα του κόσμου. Αν έχει κέρδος δεν θα πληρώσουν φόρο, αν έχει ζημία θα την πληρώσουμε εμείς».

Ποιος όμως έδωσε το δάνειο; «Δύο είναι οι οντότητες που μπορει να έδωσαν το δάνειο στην Pillar Estate: η Pimco ή η Eurobank. Είναι οι μόνες εταιρείες που έχουν τη δυνατότητα και έχουν σχέση με την Pillar Dac, δεδομένου ότι η τελευταία δεν μπορεί να δανειστεί με τραπεζικούς όρους, λόγω οικονομικών αποτελεσμάτων», λέει ο Νίκος Στραβελάκης.

Στις οικονομικές καταστάσεις της ιρλανδικής Pillar Finance DAC αναφέρεται ωστόσο: «Η Eurobank Ergasias S.A., ως Πάροχος Δανείων και Ομολόγων REOCo, παρείχε στην Εταιρεία ένα Δάνειο και Εισπρακτέες Απαιτήσεις σε Ομόλογα REOCo (REOCo Bonds Receivable) και οι εισπράξεις από τα Δάνεια χρησιμοποιούνται για να χρηματοδοτήσουν το Ταμειακό Απόθεμα που δημιουργήθηκε και συντηρείται στον Αποθεματικό Λογαριασμό».

Αυτό σημαίνει ότι η Eurobank έχει δανείσει τη θυγατρική εταιρεία που δεν ενοποιεί, εκτιμά ο κ. Στραβελάκης. Και τονίζει πως «αν η Eurobank έδωσε δάνειο στον εαυτό της, πρέπει να μας εξηγήσει τη σκοπιμότητα αυτής της συναλλαγής, δεδομένου ότι τρέχει διπλό ρίσκο επάνω στα συγκεκριμένα δάνεια, και αυτό είναι σε ευθεία αντίθεση με τις επιδιώξεις του προγράμματος Ηρακλής. Γιατί ο σκοπός του Ηρακλή, ο διακηρυγμένος τουλάχιστον, είναι ότι ‘οι τράπεζες θα πουλούσαν κάποια τιτλοποιημένα δάνεια και το ρίσκο για την είσπραξη αυτών των δανείων και για την πληρωμή του επιτοκίου στους τρίτους θα το είχαν κάποιοι άλλοι’. Δηλαδή, το ρίσκο θα έφευγε οριστικά και αμετάκλητα από τις ελληνικές τράπεζες».

Επιπλέον, οι διεθνείς χρηματοπιστωτικοί κανόνες ορίζουν πως «όταν η μητρική εταιρεία χορηγεί δάνειο σε οποιαδήποτε θυγατρική ή συνδεδεμένη με αυτή εταιρεία (η Eurobank Holdings εξακολουθεί να είναι συνδεδεμένη με την Pillar Estate Κτηματική ως κάτοχος του 100% των μετοχών της) οφείλει να έχει συντάξει Έκθεση Transfer Pricing [σ.σ.: Έκθεση Ενδοομιλικών Συναλλαγών], όπου τεκμηριώνεται πως της παρείχε το δάνειο με τους ίδιους όρους που θα της το παρείχε ένας οποιοσδήποτε δανειστής», σημειώνει ο κ. Στραβελάκης. Και αυτό προφανώς για να μη νοθεύεται ο ανταγωνισμός.

Ζητήσαμε από τη Eurobank να μας απαντήσει αν έχει συντάξει έκθεση Transfer Pricing. Η τράπεζα επέμεινε πως «έχει ήδη εξηγηθεί αναλυτικά ότι η Pillar Estate Κτηματική δεν είναι συνδεδεμένη εταιρεία». Συμπλήρωσε πως επιπροσθέτως «ο αλληλόχρεος λογαριασμός που η Τράπεζα ενέκρινε για την πιθανή χρηματοδότηση της Pillar Estate Κτηματικής, τιτλοποιήθηκε με μηδενικό υπόλοιπο. Επομένως, αφού το υπόλοιπο του λογαριασμού ήταν μηδενικό, έτσι και αλλιώς, δεν ετίθετο θέμα transfer pricing και της σχετικής έκθεσης». Με απλά λόγια, δηλαδή, η Eurobank ισχυρίζεται ότι δεν υπάρχει υποχρέωση transfer pricing επειδή αυτή τη στιγμή ο συγκεκριμένος λογαριασμός είναι μηδενικός. (Ολόκληρη η δεύτερη απάντηση της Eurobank εδώ).

Τα δεδομένα πάντως έχουν εξής:

- Η Eurobank Holdings ιδρύει την Pillar Estate Κτηματική.

- Έπειτα η Eurobank Holdings παρέχει δάνειο σημαντικότατου ύψους στη ζημιογόνο Pillar Estate Κτηματική, χωρίς μάλιστα να θεωρεί ότι τίθεται θέμα transfer pricing και χωρίς να έχει συντάξει σχετική έκθεση.

- Και, τέλος, παύει να την ενοποιεί.

Κι έπειτα, μέσω αυτών των λογιστικών ελιγμών και του εσωτερικού δανεισμού, αποκτάται από την Pillar Estate Κτηματική ένα μεγάλο τμήμα των εκπλειστηριαζόμενων ακινήτων σε τιμές χαμηλότερες από αυτές που ισχύουν στην αγορά (ορίζοντας ουσιαστικά επιθυμητέες τιμές που δεν μπορεί να επηρεάσει η αγορά – «market cornering») ενώ αν τα μεταπωλήσει καρπώνεται την υπεραξία τους.

Τα συμπεράσματα, στην κρίση του αναγνώστη.

Βήμα 4ο: Απόσπαση υπεραξιών

Πώς καρπώνεται την υπεραξία η Pillar Estate Κτηματική, και άρα οι εταιρείες που βρίσκονται πίσω από αυτή; Αν κάποιος έχει για παράδειγμα υποθηκευμένο το σπίτι του, αξίας ενός εκατομμυρίου ευρώ, και χρωστά 200.000 ευρώ, το σπίτι θα βγει στο σφυρί για 200.000 ευρώ, ίσως και λίγο παραπάνω, αλλά μετά η τράπεζα ή το fund θα το πουλήσουν στην αγορά στην τρέχουσα αξία του, δηλαδή ένα εκατομμύριο.

Η μόνη λογική εξήγηση που μπορεί να δώσει κάποιος κατά τον κ. Στραβελάκη είναι ότι η Eurobank και η Pimco δημιούργησαν αυτό το εταιρικό σχήμα με σκοπό να αποκομίσουν υπεραξίες από τα ακίνητα του senior tranche.

Και γιατί η Pimco δεν αγόραζε κατευθείαν τα ομόλογα υψηλής διαβάθμισης, που είναι και εξασφαλισμένα; «Μάλλον διότι δεν είναι σε θέση να γνωρίζει εκ των προτέρων αν η ονομαστική αξία των εγγυήσεων [του ελληνικού Δημοσίου] θα είναι στο 100% ή στο 65% της εκτιμώμενης αξίας των ακινήτων», εκτιμά ο κ. Στραβελάκης.

«Έχουμε μια αδιαφανή συμφωνία που κρύβει ποιος αναλαμβάνει το ρίσκο των ομολόγων που έχουν εκδοθεί επί των κόκκινων δανείων»

Νίκος Στραβελάκης (οικονομολόγος)

Τι σημαίνει αυτό; Ας υποθέσουμε ότι εκπλειστηριάζεται σπίτι αξίας ενός εκατομμυρίου, δανειολήπτη που έχει λάβει στεγαστικό δάνειο ενός εκατομμυρίου. Αν όμως αυτός ο δανειολήπτης χρωστά και στο Δημόσιο, π.χ. 250.000, και σε τρίτους, π.χ. άλλες 100.000, βάσει του πτωχευτικού κώδικα οι ενυπόθηκοι δανειστές (οι τράπεζες) θα πάρουν το 65% του εκπλειστηριάσματος (δηλ. 650.000) το Δημόσιο το 25% και το υπόλοιπο 10% οι τρίτοι.

Άρα, αν το σχήμα Eurobank/Pimco δεν επιτύχει την αποπληρωμή του κόκκινου δανείου από τον πλειοδότη και καταπέσουν οι εγγυήσεις του ελληνικού Δημοσίου, δεν είναι σε θέση να γνωρίζει εκ των προτέρων αν θα λάβει το 100% της αξίας του κόκκινου δανείου που έχει αγοράσει μαζί με μια απαίτηση συνήθως ίση με την αντικειμενική αξία του ακινήτου.

«Όμως, ο δανειστής [σσ: της Pillar Estate] έχει ένα τεράστιο πλεονέκτημα στην οριστική και πλήρη απόκτηση των ακινήτων». Από την άλλη, η Eurobank «εμφανίζεται να έχει μεταβιβάσει τα δάνεια (κρύβοντας το ρίσκο που αναλαμβάνει), ενώ βάζοντας ενέχυρο τις μετοχές της Pillar Estate δεν έχει και δικαιώματα ψήφου και δεν ενοποιεί. Έτσι, αποκρύπτει ότι αγοράζει η ίδια μέρος των ενεχύρων – ακινήτων που εκπλειστηριάζει».

Βήμα 5ο: Ενεχυρίαση μετοχών

Ο κ. Στραβελάκης θεωρεί ότι «η Eurobank πιθανόν να έχει κάνει στη συγκεκριμένη περίπτωση ό,τι έκανε και με τα μετοχοδάνεια παλαιότερα. Δηλαδή, να έχει βάλει ενέχυρο μετοχές της εταιρείας [της Pillar Estate Κτηματικής], εκχωρώντας τα δικαιώματα ψήφου. Ωστόσο, η εταιρεία που κατέχει τις μετοχές ως ενέχυρο μπορεί να απελευθερώνει τα δικαιώματα ψήφου στη Γενική Συνέλευση, κάτι που έχει συμβεί σε άλλες περιπτώσεις στο παρελθόν».

«Συνολικά πρόκειται για μια αδιαφανή συμφωνία που κρύβει ποιος αναλαμβάνει το ρίσκο των ομολόγων που έχουν εκδοθεί επί των κόκκινων δανείων», συνοψίζει ο κ. Στραβελάκης. Υπενθυμίζουμε ότι η Eurobank έχει διακρατήσει τα Class A (η Eurobank Holdings τα αναγνώρισε στον ισολογισμό της και τον Μάρτιο του 2020 μεταφέρθηκαν, «μεταξύ άλλων», στη Eurobank), άρα αναλαμβάνει και το ρίσκο τους.

«Το θέμα είναι σημαντικό, γιατί δεν ξέρουμε αν και σε ποιο ύψος είναι οι εγγυήσεις του ελληνικού Δημοσίου που εμπλέκονται. Τέλος, υπάρχει και φορολογικό θέμα: Ποιος και πού θα φορολογηθεί από την όποια υπεραξία επί των ακινήτων της Pillar Estate;», συνοψίζει ο κ. Στραβελάκης.

Και ποιος άλλος από τον ελληνικό λαό θα κληθεί να ανακεφαλαιοποιήσει τη Eurobank εάν το σημαντικό αυτό μέρος του κινδύνου επιβεβαιωθεί;

Δεν μπορεί να αποκλειστεί επίσης η πιθανότητα οικονομικής κρίσης όπως εκείνη του 2008 στις ΗΠΑ, όταν πολύ περισσότεροι οφειλέτες από τους αναμενόμενους έχασαν τα υποθηκευμένα σπίτια τους γιατί δεν μπορούσαν να αποπληρώσουν τα δάνειά τους. Οι τράπεζες τότε κατέληξαν με ένα τεράστιο χαρτοφυλάκιο περιουσιακών στοιχείων – περισσότερα από όσα είχαν προετοιμαστεί να απορροφήσουν και να ξαναπουλήσουν (όπως σημειώνει η Mansion Global).

«Mexico Estate» όπως «Pillar Estate»

Επανερχόμαστε στο θέμα των εκπλειστηριασμένων ακινήτων του χαρτοφυλακίου. Στα 243 ακίνητα του χαρτοφυλακίου Pillar που άλλαξαν χέρια και για τα οποία έχουμε στοιχεία, δεύτερος μεγαλύτερος αγοραστής είναι η κτηματομεσιτική – επενδυτική εταιρεία Interhomes Μονοπρόσωπη Ιδιωτική Κεφαλαιουχική με οκτώ ακίνητα. Συνολικά, 42 ακίνητα έχουν αγοραστεί από διάφορες κτηματομεσιτικές – επενδυτικές εταιρείες. Τέλος, 141 ακίνητα έχουν αγοραστεί από φυσικά πρόσωπα, με τον μεγαλύτερο αγοραστή να έχει αγοράσει επτά από αυτά.

Πάντως, άλλα δύο ακίνητα έχουν αγοραστεί από εταιρείες τους ομίλου Eurobank: ένα από την ίδια την τράπεζα (στην απάντησή της η τράπεζα διαβεβαίωνε ότι κανένα εκπλειστηριασμένο ακίνητο δεν έχει αγοραστεί από την ίδια) και ένα από τη Mexico Estate Κτηματική Μονοπρόσωπη Ανώνυμη, αδελφή εταιρεία της Eurobank κι αυτή, όπως η Pillar Estate Κτηματική. (Το σύνολο δεδομένων των πλειστηριασμων του χαρτοφυλακίου Pillar, από 12 Μαρτίου 2019 έως 13 Ιανουαρίου 2024, είναι διαθέσιμο εδώ.)

Για την ακρίβεια, η Mexico Estate Κτηματική είναι το καθρεφτικό είδωλο της Pillar Estate Κτηματικής – δηλαδή δραστηριοποιείται όπως εκείνη, με τρόπο καρμπόν. Σύμφωνα με τις οικονομικές καταστάσεις της εταιρείας για το 2022, ιδρύθηκε κι αυτή με αρχικό μετοχικό κεφάλαιο 25.000 ευρώ και σκοπό τη δραστηριοποίηση στην αγορά ακινήτων.

Όπως και την Pillar Estate Κτηματική, τη Mexico δεν την ελέγχει πια η Eurobank ΑΕ (τράπεζα, θυγατρική της Eurobank Holdings) παρόλο που είναι ο μοναδικός της μέτοχος, αλλά η doValue, με την οποία έχει συνάψει ομολογιακό δάνειο και η οποία έχει αγοράσει το 95% των ομολογιών ενδιάμεσης και χαμηλής διαβάθμισης. Η Eurobank δεν έχει επίσης δικαίωμα ψήφου κλπ. κλπ.

Κι η ροή του χρήματος κάνει κύκλους γύρω από συγκεκριμένους μεγάλους παίκτες, με τον πολίτη που βρέθηκε να χρωστά λόγω οικονομικής κρίσης και προσωπικής δυσχέρειας, αδύναμο θεατή σε ένα «παιχνίδι στημένο κι από πριν ξεπουλημένο…».

Το άρθρο δημοσιεύεται στο πλαίσιο του διασυνοριακού πρότζεκτ Urban Journalism Network, ενός δικτύου ρεπόρτερ, δημοσιογράφων δεδομένων και ειδικών οπτικοποίησης το οποίο ερευνά τις κοινές προκλήσεις που αντιμετωπίζουν οι μεγάλες ευρωπαϊκές πόλεις και χώρες.

Η έρευνα χρηματοδοτήθηκε από το πρόγραμμα Stars4Media και το Journalismfund Europe.

Δεν υπάρχουν σχόλια:

Δημοσίευση σχολίου